「NISAとiDeCoの併用がおすすめなのは分かった。だけど両方に投資するほどお金がないよ。片方だけ始める場合の選び方ってある?」

そんな悩みを抱えていませんか?

投資に回せる資金に余裕がある場合に限りますが、NISAとiDeCoは併用がおすすめです。両方とも非課税で資産運用できるため、大きな節税効果が得られます。

ただし、資金に余裕がない場合もあります。その場合、資産形成をする目的でNISAかiDeCo、どちらかを選ぶと良いでしょう。

そこで、この記事では、元公務員で公務員時代にNISAとiDeCoを併用して資産運用していた筆者が、以下を詳しく解説します。

- NISAとiDeCoの併用がおすすめな理由

- NISAとiDeCoの違い

- NISAとiDeCoの選び方

ぜひ最後までお読みください。

NISAとiDeCoは併用がおすすめの理由【どちらも非課税】

まず投資に回せる資金に余裕がある場合に限りますが、NISAとiDeCoは併用をおすすめします。

両方とも非課税で資産運用できることから、大きな節税効果が得られるためです。

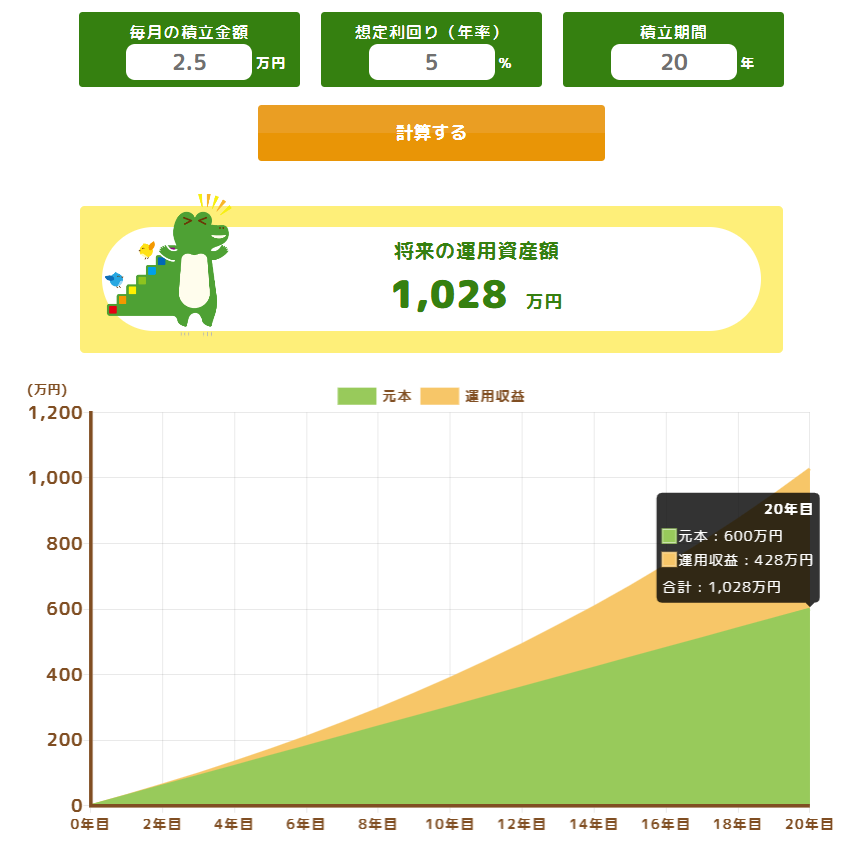

例えば、NISA(つみたて投資枠)で毎月2万5,000円、利回り5%で20年間積み立てた場合のシミュレータ結果が、以下のとおりです。

(画像引用元:金融庁 | つみたてシミュレーター)

最終的な資産額は、約1,028万円となりました。このうち運用益は約428万円です。

通常、投資で得た運用益には約20%の税金がかかりますが、NISAは非課税のため、約86万円の税負担が軽減できます。

毎月積立額:2万5,000円

積立期間:20年

リターン:5%

最終積立金額:約1,028万円(元本:600万円、運用収益:約428万円)

税負担軽減金額:約86万円(約428万円×20%(0.2)=85.6万円)

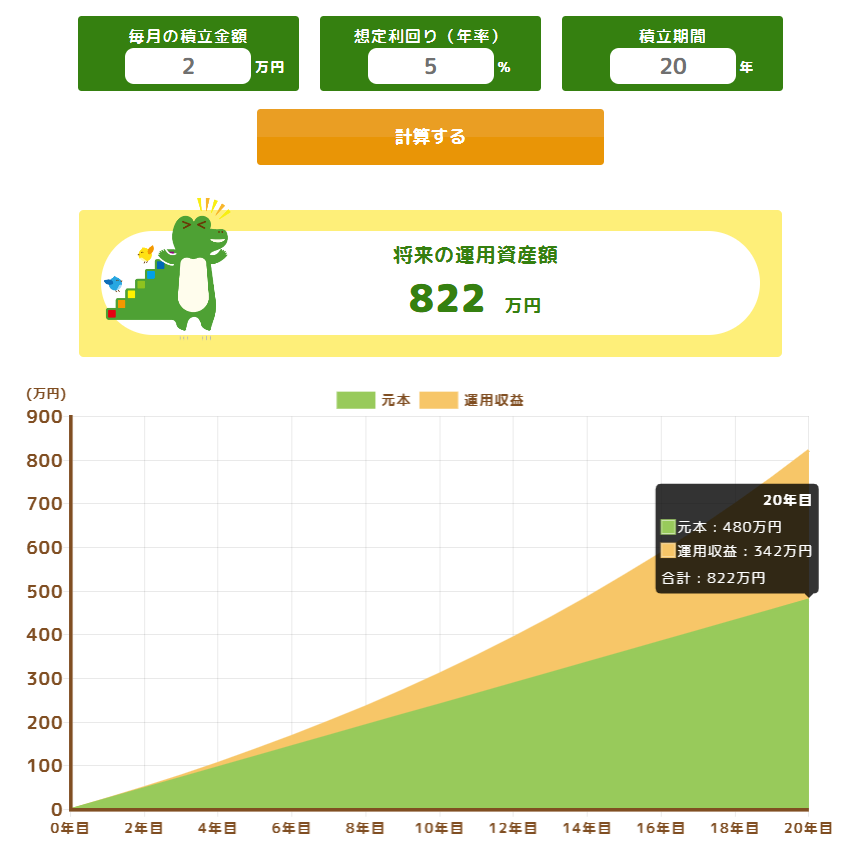

続いて、iDeCoで毎月2万円、利回り5%で20年間積み立てた場合のシミュレータ結果が、以下のとおりです。(2024年12月1日から公務員は拠出上限額が月間1.2万円→2万円に引き上げ)

(画像引用元:金融庁 | つみたてシミュレーター)

最終的な資産額は約822万円となり、運用益は約342万円です。iDeCoも非課税のため、本来、約68万円かかる税金は発生しません。

加えて、iDeCoは所得控除があるため、約72万円の節税効果が見込めるでしょう。(JIS&Tの節税メリットシミュレーションにて算出)

毎月積立額:2万円

積立期間:20年

リターン:5%

最終積立金額:約822万円(元本:480万円、運用収益:約342万円)

税負担軽減金額:約68万円(約342万円×20%(0.2)=68.4万円)

所得控除による節税効果金額:約72万円

このようにNISAとiDeCoを併用することで、通常の投資で発生する税金を支払うことなく、節税しながら資産形成が可能になります。

若手公務員は投資に回せる資金に余裕がある場合、NISAとiDeCoを積極的に併用することをおすすめします。

NISAとiDeCoの違い【資産の引き出し時期と所得控除】

NISAとiDeCoの違い概要

| NISA | iDeCo | ||

| つみたて投資枠 | 成長投資枠 | ||

| 非課税期間 | 無制限 | 最長75歳 | |

| 最低投資金額 | 100円~ | 5,000円~ | |

| 年間の投資上限額 | 120万円 | 240万円 | 年間24万円 (月間2万円) (2024年12月1日より年間24万円(月間2万円)に引き上げ) |

| 運用益 | 非課税 | 非課税 | |

| 所得控除 | なし | あり (拠出額は全額所得控除) | |

| 投資対象 | 長期の積立・分散投資に適した一定の投資信託 (金融庁の基準を満たした投資信託に限る) | ・上場株式 ・ETF(上場投資信託) など | ・定期預金 ・保険 ・投資信託 |

| 手数料 | 無料 | 有料 | |

| 資産の引き出し | いつでも可能 | 原則60歳以降 | |

※iDeCoの年間の投資上限額:2024年12月1日より14.4万円→24万円に引き上げ

※以下のサイトの情報を用いて、表を作成

「NISAを知る」(金融庁)https://www.fsa.go.jp/policy/nisa2/know/index.html

「iDeCoの特徴」(国民年金基金)https://www.ideco-koushiki.jp/guide/

NISAとiDeCoの大きな違いは、資産がいつ引き出せるかと、拠出した金額を所得控除にできるかどうかです。

資産の引き出しについては、NISAはいつでも引き出すことができますが、iDeCoは原則60歳まで引き出せません。

NISAは、結婚資金や教育費、住宅ローンなど、直近への支払いに向いているといえるでしょう。反対に、iDeCoは老後のための資産形成向けといえます。

- NISA:いつでも引き出し可能→結婚資金や教育費、住宅ローンなど直近への支払い向け

- iDeCo:原則60歳まで引き出し不可→老後のための資産形成向け

また、iDeCoは拠出した金額を所得控除にできますが、NISAはできません。iDeCoは、長期運用することで恒常的な節税効果が期待できるでしょう。

- iDeCo→〇

- NISA→×

同じ非課税投資制度でも、NISAとiDeCoにはそれぞれ違いがあります。おすすめは両方の併用ですが、資金に余裕がない場合もあるでしょう。

その場合、資産形成をする目的でNISAとiDeCo、どちらを選ぶかの検討をおすすめします。

まとめ:若手公務員はNISAとiDeCoを併用しよう

若手公務員におすすめするのは、NISAとiDeCoの併用です。

両方とも非課税で資産運用できることから、大きな節税効果が得られます。投資に回せる資金に余裕がある場合、NISAとiDeCoを併用しましょう。ただし資金に余裕がない場合、資産形成をする目的でNISAとiDeCoのどちらかを選ぶ必要があります。

投資する目的はどうあれ、NISAとiDeCoは非課税でお得に資産運用ができる制度です。若手公務員は将来のために、早いうちからNISAとiDeCoで資産運用を始める検討をしましょう。

「公務員だけど、資産運用を始めようと思っている。NISAとiDeCoがお得って聞いたけど理由は?どんな違いがあるの?併用はできる?」